Как и зачем использовать калькулятор процентов по кредитной карте Сбербанка для повышения вашей финансовой грамотности

Каждый из нас сталкивается с необходимостью вести учет своих расходов и доходов. Понимание того, как работают условия, связанные с заёмными средствами, может значительно облегчить процесс управления личными финансами. Даже если вы лишь начинаете свой путь в этом вопросе, существуют простые и доступные решения, которые помогут вам быстро разобраться с необходимыми расчетами.

В этой статье мы рассмотрим практический способ определения значимых величин, которые помогут вам осознанно подходить к вопросам, связанным с использованием заёмных средств. Вы поймёте, как быстро и эффективно находить нужные результаты, чтобы принимать обоснованные решения. Это позволит вам избежать неожиданных расходов и минимизировать финансовые риски.

Разобравшись в этом ключевом аспекте, вы сможете чувствовать себя увереннее в мире финансов и уверенно планировать свои будущие шаги. Всегда лучше быть информированным, чем оставаться в неведении, особенно когда речь идет о вашем бюджете.

Давайте начнем наш путь к более осознанному финансовому будущему вместе!

Как работает калькулятор процентов?

Разобраться в механизме расчётов позволяет понять, как формируются дополнительные расходы при использовании пластика. Это упрощает планирование бюджета и делает финансовые решения более осознанными.

Основная идея заключается в нескольких ключевых шагов:

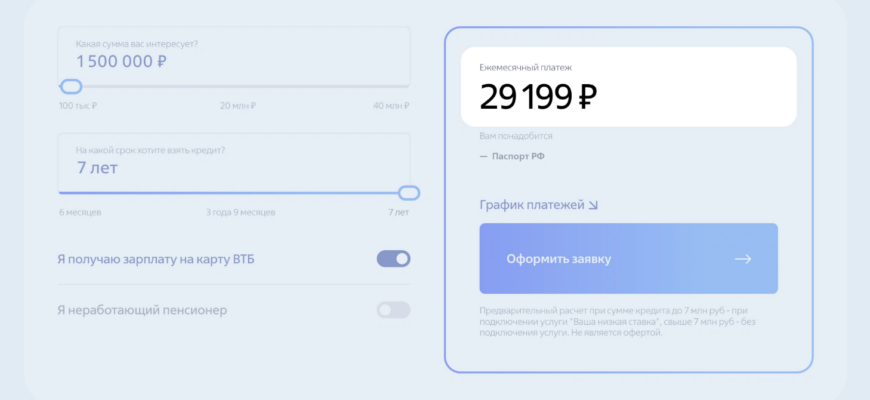

- Ввод данных: необходимо указать нужные показатели, такие как размер задолженности и срок её погашения.

- Определение ставки: важно учесть установленную процентную ставку, которая может варьироваться в зависимости от различных факторов.

Результат даёт возможность увидеть, сколько придётся потратить на погашение долга, включая дополнительные начисления. Это помогает заранее оценить финансовую нагрузку и принимать более взвешенные решения.

- Планирование бюджета.

- Оценка влияния различных условий на сумму.

- Принятие обоснованных решений по выплатам.

Таким образом, данный инструмент становится надёжным помощником в управлении финансами и позволяет избегать неожиданностей в будущем.

Преимущества использования калькулятора Сбербанка

Использование специализированных инструментов для расчётов приносит много пользы. Пользователи могут быстро и просто выяснить, сколько им нужно выплачивать, а также понять, как различные условия влияют на итоговые суммы. Это экономит время и позволяет принимать более обоснованные финансовые решения.

Удобство и простота в использовании

Главное преимущество – это простота. Не придется долго разбираться в сложных формулах или искать ответы на вопросы в интернете. Ввод данных занимает всего несколько минут, а результаты отображаются мгновенно. Это особенно удобно для тех, кто не любит возиться с расчетами.

Прозрачность расчетов

Работа с данными позволяет видеть, как именно формируются платежи. Пользователи могут наглядно оценивать, как изменение суммы или срока влияет на итоговые цифры. Это помогает избежать неприятных неожиданностей и лучше планировать свой бюджет. Понимание всех деталей значительно снижает стресс при управлении финансами.

Советы по управлению кредитной картой

Владеть финансовыми инструментами — значит не только пользоваться ими, но и уметь правильно ими распоряжаться. Зная несколько простых правил, можно избежать неожиданных затрат и облегчить себе жизнь. Давайте разберёмся, как сделать так, чтобы использование долгового продукта приносило только пользу.

Во-первых, следите за своими расходами. Ведение учета позволит увидеть, на что уходят средства, и предотвратит ненужные траты. Попробуйте использовать специальные приложения для записи расходов или просто запишите всё в блокнот. Это поможет вам оставаться в рамках бюджета.

Кроме того, не забывайте про сроки погашения. Старайтесь вовремя вносить платежи, чтобы избежать штрафов и дополнительных начислений. Если вы не успеваете, лучше не откладывать, а обратиться в банк для уточнения возможных вариантов. Некоторые финансовые учреждения идут навстречу клиентам и могут предложить отсрочку по платежам.

Важно также правильно распределять лимит. Используйте не более 30% от доступной суммы, это поможет улучшить кредитную историю и избежать перегрузок по финансам. Если требуется, можно запросить увеличение доступной суммы, но делайте это лишь в том случае, если уверены в своей способности расплачиваться.

Наконец, не стесняйтесь использовать бонусные программы и кэшбэк. Изучите, какие предложения предлагает ваша компания и выбирайте те, что соответствуют вашему образу жизни. Это может значительно сэкономить средства и сделать вашу повседневность более комфортной.